群智咨询:预计2024年全球显示驱动芯片出货量约76.3亿颗 同比增长约4.0%

【慧聪教育网】智通财经APP获悉,根据群智咨询调查数据显示,2023年全年全球显示驱动芯片出货量约74.2亿颗,同比下降约5.2%。分应用来看,笔电及显示器的同比下降幅度相对较大。展望2024年,预计全球显示驱动芯片市场需求步入缓慢恢复趋势。其中,电视/笔记本电脑/智能手机显示驱动芯片2024年全年需求颗数预计分别有5.3%、8.6%和2.7%同比增长,显示器/平板电脑需求在2024年也呈现同比增长,但增长幅度相对较小,分别为1.1%和1.0 %。预计2024年全球显示驱动芯片出货量约76.3亿颗,同比增长约4.0%。总体来看,显示驱动芯片市场在2024年将逐步温和恢复。

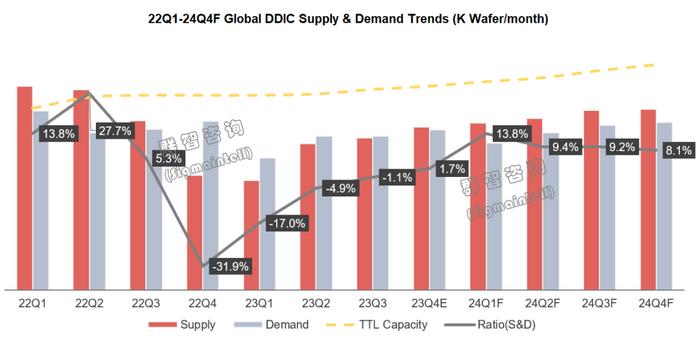

从驱动芯片的供需比分析,预计2024年全球显示驱动芯片供需比约为10.0%,总体供需关系趋于平衡,全球主要晶圆厂高压制程产能利用率约80.8%,同比增长9个百分点。全球OLED驱动芯片2024年供需比约为6.4%,其中OLED驱动芯片供应稍紧。

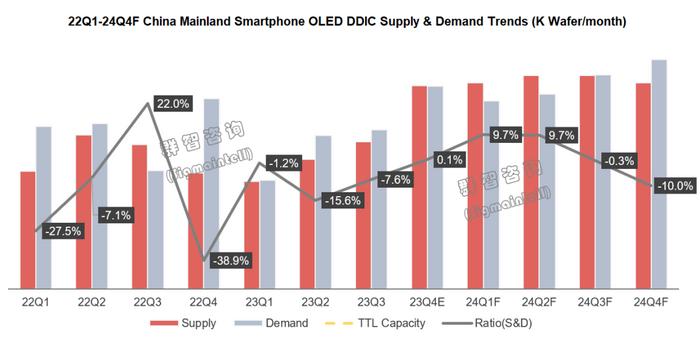

但由于产业链合作模式及地缘政治因素影响,中国内地地区终端和面板厂商可取得的28/40nm高压制程产能基本以中芯国际、上海华力为主。2023年四季度起,OLED智能手机需求呈现显著增长,预计2024年全球OLED驱动芯片需求(仅28/40nm制程)将同比增长约17.9%,中国内地OLED驱动芯片需求同比增长达32.2%。在2024年三季度到四季度,中国内地OLED驱动芯片供应将较为紧张。

芯片设计厂商库存去化基本完成,2024年市场份额竞争拖慢盈利能力恢复节奏

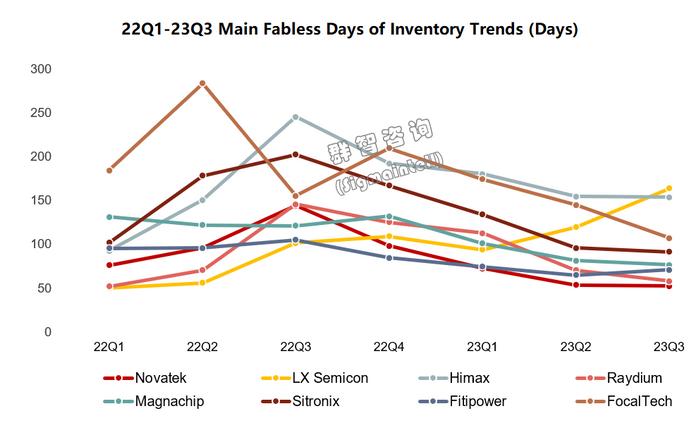

在经历2022年下半年库存上涨的局面后,显示驱动设计公司减少投片量并采取积极的定价策略消化库存,截止到2023年三季度,库存去化周期基本进入尾声,各Fabless库存水平都已到达较为正常的水平,部分Fabless如联咏、瑞鼎的库存已降至2个月以下。预计到2024年二季度,行业主要Fabless库存均可回归健康水平。

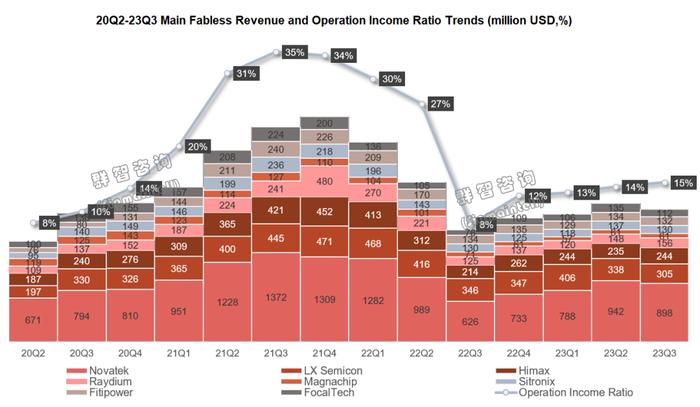

在库存出清之后,Fabless需要改善营运状况、提升盈利能力。显示驱动芯片设计公司整体盈利能力呈现逐步恢复趋势,各主要Fabless的平均营收利润比自22Q3大幅下滑至8%之后,已逐季恢复到15%。但分厂商来看,多数Fabless盈利表现仍不乐观,在2024年竞争更为激烈的环境下,Fabless在争取市场份额和提升盈利能力间仍然难以兼顾。

联咏(Novatek)在显示驱动芯片方面面临竞争对手的价格竞争,其价格策略和业务方向将有所调整。2023年全年,联咏销售额占比中,显示驱动芯片的比例预计为62.1%左右,同比下降4个百分点;预计2024年还将同比下降2-3个百分点。2024年,其OLED DDIC在苹果的新机iPhone 16 系列上验证顺利,预计有望在苹果供应链中取得一定份额。目前联咏在OLED DDIC领域面临瑞鼎、奕力等对手的冲击,LCD DDIC方面则面临中国内地厂商的价格竞争,对其来说,逐步降低低利润空间的产品(如HD TDDI)比重,专注于OLED DDIC产品将是较为合理的选择。

LX Semicon的业绩从2022年三季度起,已连续五个季度出现同比下滑,主要原因是其显示驱动芯片在其业务占比中占据超过90%的份额,消费电子需求下行对其业绩影响显著。但其TV/IT驱动业务在2023年二季度需求回温期间有较大增长,预计2024年其大中尺寸驱动芯片营收占比将进一步提升。

矽创(Sitronix)、天钰(Fitipower)等厂商则通过丰富产品线布局,保持了较为稳定的营收和利润水平。矽创因其主要业务面向物联网和工控应用,客户库存调整相比消费电子结束更早,在2023年初就已开始取得较为稳定的订单。天钰除显示驱动芯片外,也长期发展电源管理芯片、PD快充芯片、车用MCU等业务,因此在市场行情波动期间通过调整业务比重规避了一定风险。

根据群智咨询数据,预计2024年全球LCD DDIC出货规模约62.7亿颗,同比下降接近1%;而OLED DDIC领域虽然出货规模同比增长达到17.9%,但中国台湾地区厂商中除联咏、瑞鼎、奕力外,敦泰、天钰也将开始量产;并且中国内地厂商也正在积极争取市场份额。对于显示驱动芯片设计公司来说,2024年随着更多玩家加入,对市场份额的争夺将迫使厂商继续进行价格战。预计2024年显示驱动芯片设计厂商的盈利水平的增长将比较有限,较有可能保持在2023年的同等水平。

LCD 驱动芯片价格预计将在2024年止跌,OLED驱动芯片价格竞争则仍将持续

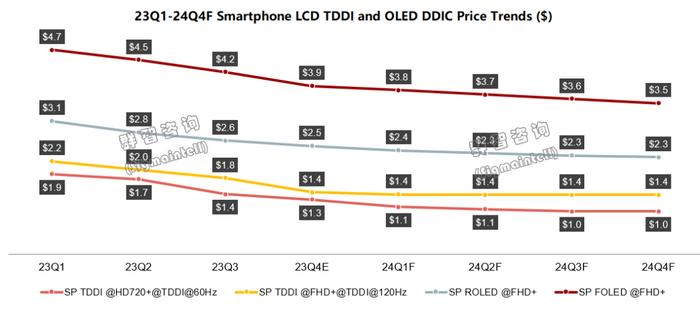

手机LCD TDDI(触控与显示驱动集成)方面,HD TDDI价格目前已接近成本线,后续降价空间较小,2024年价格浮动空间较小,将基本稳定在1美金左右。FHD TDDI在2023年由于55HV代工价格下降,IC价格有较大幅度下调,预计2024年降幅将收窄,约在24Q3止跌。

手机OLED 驱动IC方面,在韩系厂商LSI也加入RAMless OLED DDIC竞争后,预计RAMless OLED DDIC价格将更快拉低,预计24Q1即降至$2.5左右水位;2-RAM OLED DDIC价格在24Q1预计将降至$3.7-3.8水平,由于大陆OLED DDIC厂商在终端持续争取导入新项目,以及敦泰、天钰等中国台湾地区厂商将从2024年起量产OLED DDIC,因此预计价格竞争仍将持续2024年全年,24Q4市场价格将落在$3.5左右。但考虑2024年下半年中国内地OLED DDIC供应偏紧,短期缺货涨价的情况仍有可能出现,因此OLED DDIC市场价格在2024年下半年有一定可能提前止跌甚至小幅度回涨至$3.9-4.0左右。

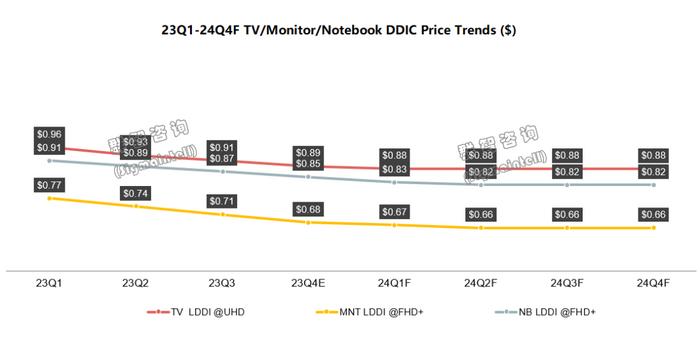

大中尺寸驱动IC方面,整体需求能见度不高,2024年上半年价格趋势基本持平或微跌,2024年下半年随奥运赛事及Windows12发布,有望带动TV/IT需求恢复,驱动IC价格趋稳可能性较高。