当在线教育公司开始盈利

图片来源:unsplash

【慧聪教育网】「市场对中国教育板块的情绪仍然低迷,但最坏的情况已经过去,高质量标的被低估。」

3 月 8 日,摩根士丹利发布了一份长达 43 页的研究报告《K12 AST: Upgrading on New Sources of Growth》,表示看好中国教育板块,而支撑这一论调的底层逻辑很简单:当前国内对学习服务的需求依然强劲,新东方、好未来、网易有道等上市头部公司在结束 K9 学科服务后,正在各自领域建立优势。

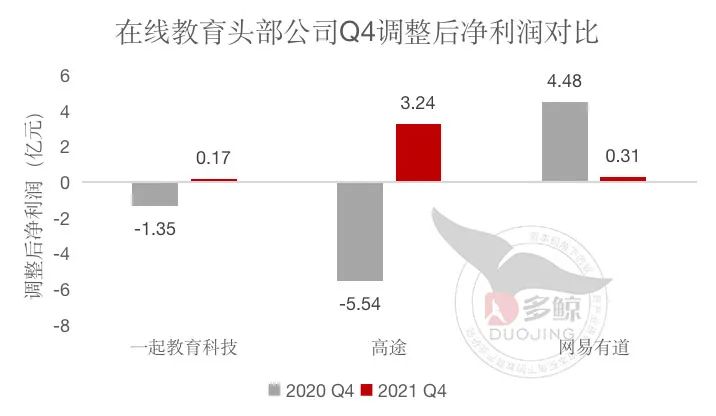

似乎是与之遥相呼应,包括一起教育科技、高途、网易有道在内的在线教育头部公司也在 3 月初发布新一季度财报业绩,均表示在非美国通用会计准则下,净利润为正,实现季度盈利。在线教育头部公司实现盈利背后,到底有何玄机?

2021 年,伴随着「双减」政策正式落地,国内教培行业的关键词,从「拉新」「获客」「烧钱」应声变成「裁员」「关停」「转型」,整个市场可谓一片愁云惨淡。在集体经历过山车式的大起大落之后,K12 学科培训赛道的投资热度也瞬间一哄而散,留下来只能面临一个的残酷现实:不转型就只有死路一条。

在「双减」政策落地后的这 200 多天里,在线教育平台告别了最初的阵痛,逐渐适应行业出清、转型的新常态,并在稳定教培基本盘的同时,积极试水直播电商、SaaS 服务、智能硬件等多元业态。而从在线教育公司的财报来看,这个春天,教培行业穿越生死线,正在迎来一些新变化。

3 月 9 日,一起教育科技公布最新财报,宣布首度实现季度盈利。一起教育科技从校内业务起家,最初主要服务 B 端,为学校提供技术解决方案,2017 年开始切入 C 端市场,提供 K12 教育服务。2021 年,「双减」政策出台,一起教育科技遂又砍掉 K12 业务,再度回归校内业务。

针对校内业务,一起教育科技转型为一家围绕作业等教学应用场景,助力基础教育数字化转型升级的 SaaS 软件服务商;针对校外业务,一起教育科技则运用数字化、信息化手段,探索德智体美劳全面发展的育人模式,开发以自学产品为核心的课后解决方案。

根据财报数据显示,截至 2021 年 12 月 31 日,一起教育科技在 2021 年 Q4 实现总营收 5.4 亿元,同比增长 11.5%,在非美国通用会计准则下实现净利润 1700 万元。值得注意的是,这是一起教育科技自 2011 年成立以来,首次实现非美国通用会计准则下的季度盈利。

一起教育科技创始人、董事长兼 CEO 刘畅表示,一起教育科技在推出合规、组织架构调整、人员结构调整等一系列措施的基础上,于校内和校外快速寻找出了新的盈利方向。新业务计划的积极势头,特别是教学 SaaS 业务服务产品正在支持越来越多的试点城市。

另外一起教育科技在财报中还提供了一季度的收入指引。在 2021 年年底关闭 K12 辅导业务后,仅靠转型后业务创收的前提下,一起教育科技预计其在 2022 年一季度的确认收入将达到 2.0-2.1 亿人民币。

毫无疑问,对于正处在冰封期的教培市场来说,尽快实现自我造血可谓是整个行业的共识,但在短期内展现出如此快速的适应力,这一点依然令市场意外。

面对教培行业巨震,高途创始人陈向东曾表示,最大的目标就是活下去,为此,高途开始全面转向职业教育以及智能数字产品,2021 年 Q4,在结束 K9 学科服务后,高途实现总营收 12.7 亿元,虽然总营收同比下降 42.4%,但调整后的净利润达到 3.2 亿元,而去年同期则是亏损 5.5 亿元。

更早前网易有道 Q4 财报宣布,剔除 K9 学科培训服务后,其智能硬件、素质教育、成人教育和教育信息化将成为未来的主要增长点。财报显示,2021 年 Q4,有道总营收为 10.5 亿元,同比增长 22.6%。其中,具备领先优势的智能硬件同比增长 33.9%。净利润为 3100 万元,首次实现季度盈利。

教培行业在监管铁拳之下,结束 K9 学科服务已是必然,但「断舍离」背后,既考验勇气也需要智慧,而网易有道、高途、一起教育科技等平台实现盈利,透露出一个关键信息:以 K12 学科培训为主营的在线教育公司已经走出至暗时刻,重新找到继续前进的方向,而自我造血功能的恢复,将给自身发展提供更多时间与空间。

在线教育平台实现盈利,并不意味着短期内可以高枕无忧,至少,在当前的时间节点上,若非剔除 K9 业务数据,平台的业绩仍存端倪。第一是结束 K9 学科服务的影响并未完全显现;第二是相较于新业务的推动,平台扭亏更多是源自成本控制与市场投放收缩,盈利模型的持续性有待考验。

首先,针对 K9 学科服务,从「双减」政策出台到最终落地,中间存在一定的政策缓冲期。根据公开信息显示,2021年,新东方、好未来、高途、一起教育科技等主流平台,基本都将结束 K9 学科服务的时间节点定在 12 月 31 日,这让大多数在线教育平台在 2021 年 Q4 依然保持了一定的业绩惯性。K9 学科服务虽有减速, 但 2021 年 Q4 期间仍在开展,加上在线教育公司对 K12 学科业务的依赖极高,因而增加了整体营收的贡献度。

以一起教育科技为例,即便一直坚持两条腿走路,其对 K12 的依赖仍然高得惊人。2021 年 Q4,K12 业务贡献收入 5.3亿元,约占公司总收入的 97%。与此同时,K12 业务同比增速为 12.5%,远超 11.5% 的总业绩增速。这意味着,全力冲刺的校内业务增长还不及刹车状态的 K12 业务增长。

K12 业务所带来的业绩惯性可见一斑,而这几乎是所有平台面临的共同问题。作为行业风向标,好未来在最新的财报中指出,K9 学科服务仍然占据核心地位,此前,其 K12 业务占比曾一度超过九成。2021 年 Q4,高途的 K12 业务从高峰时期略有下滑,但收入贡献度也依然高达 88.3%。

其次,教培行业由于自身的预付费属性,收入与成本存在一定的期限错配。从收入端来说,平台当期的业务收入很大程度上源于上期的递延收入,从成本端来看,平台的业务成本主要有两块,获客成本和履约成本。其中,当期的获客成本很大一部分是为下期的递延收入提前摊销。

简单来说,在线教育公司是典型的「获客先行、收入后置」,通常情况下,这会导致一个结果,「风险前置、利润后置」。随着教培行业猛踩急刹车,前期的投放效果相继兑现,后期的投放支出戛然而止,两种效应叠加所带来的红利集中释放,体现在财务上就是公司盈利能力的爆发。

虽盈利能力爆发,但盈利模型的可持续性有待考究。2021 年 Q4,高途、一起教育科技等盈利平台,在延续业绩惯性的基础上,业务成本均出现断崖式下跌。其中,一起教育科技的销售和营销费用同比缩减 1.43 亿,总运营费用同比下降 43.8%;高途的销售费用同比下降 79.3%,总运营费用同比下降 72.5%。一起教育科技的递延收入为 2.4 亿元,同比减少59%,虽然高途并未单独披露,但根据此前新东方、好未来的财报显示,二者的递延收入均面临腰斩,高途的压力自然也不小。

可以预见的是,在递延收入塌方的大背景下,未来平台业绩仍将遭遇一定冲击,不过,好在各平台均已迈出转型的第一步。现阶段,相较于昙花一现的盈利模型,外界其实更看重现金流的稳定性。一方面,抛开教培行业的业务属性,现金流是衡量平台止血企稳的关键指标;另一方面,面对不确定的市场环境,这是在线教育公司探索转型路径的安全边界。

从当前的数据来看,好未来、新东方等头部平台现金流虽有恶化,但好歹家底殷实,高途、网易有道、一起教育科技等中坚力量也已经「止血企稳」,对于整个行业来说,真正的考验在于把握转型的窗口期,迅速找到新的业绩出口。

转型,就是平台与时间的一场赛跑。

过去 200 多天里,在线教育公司告别了最初的阵痛与惶恐,逐渐适应了行业出清、转型的新常态,并在收缩、稳定基本盘的同时,积极探索各种转型路径。抛开入局直播带货、进军快餐连锁等「清仓式」转型,K12 教培行业的主流平台主要呈现出三大转型路径:进校、变阵、出海。

当初,这场大规模监管风暴袭来之际,面对校外培训市场的塌方,在原有技术上进行数字化升级,顺势掉头进校服务 B 端市场,成为了很多平台的第一反应。猿辅导、掌门教育、一起教育科技等玩家纷纷下场,但这个看似光明的出口,最终被证明是一条只有少数人才能走通的路。

相较于阿里、腾讯等互联网巨头,在更重运营的在线教育行业,具备核心技术能力的教育公司本就不多,尤其是面对长期深耕智慧教育的科大讯飞,技术竞争力会大打折扣。除了原本就有基础的一起教育科技等少数平台,从 to C 到 to B 还将面临重重壁垒,比如较高的市场门槛和模糊的变现模式。

事实上,在公立学校普遍付费意愿较弱的情况下,即便是网易有道这样天然拥有技术基因的教育公司,想在教育信息化市场做大做强也绝非易事。

从种种现实因素出发,变阵进攻职业教育或素质教育,最终成为了市面上主流平台的共同选择。

比如,在迅速结束 K9 学科服务后,高途就将重心放在了成人教育和职业教育上。2021 年 Q4,高途进一步扩展了成人教育及职业教育服务品类,推出招录和学业考试培训、成人职业技能培训、能力提升、心理咨询及企业培训等,覆盖不同年龄、不同学历和不同背景的用户的学习需求。

不同于 K12 领域的政策冷遇,职业教育领域一直春风不断。2021 年 5 月,国务院推出《民促法实施条例》,明确对民办高教外延并购扩张不做限制,同年 10 月,中办、国办联合印发《关于推动现代职业教育高质量发展的意见》,明确建立职教高考制度,并鼓励各类机构开展职教培训。

作为教培市场的领头羊,新东方离开 K9 赛道,开始重塑境内考研、英语四六级、留学培训等成人业务体系。根据新东方财报显示,截至 2021 财年,成人业务贡献的收入规模近 6 亿元,约占新东方总收入的 14%。

除了就业竞争加剧所带来的职业培训需求持续增长,以素质教育为主的非科学辅导需求也在持续增长。根据摩根士丹利的数据显示,2021 年国内非学科培训的规模为 5680 亿元,2022 年,这一数据将增长 25% 达到 7090 亿元。

2021 年 11 月,好未来宣布退出学科培训,全面转型素质教育,随后便迅速推出人文美育课,科学益智、编程等科目,并开始切入音乐、体育、美术等品类。字节跳动旗下瓜瓜龙在全面转向素质教育后,近期也上线了美术 AI 系统、编程等课程,作业帮则同时布局了 5 款素质教育产品。

有道素质教育业务开始试水线下。去年 11 月,有道旗下素质成长中心首家直营店落地北京,主打科学、编程、机器人等特色课程,3 月初,有道素质教育成长中心第二校区也已正式开业。

平台大规模跃迁背后,转型风险亦不容忽视。首先,无论是职业教育还是素质教育,均属于非常垂直与聚焦的细分赛道,所指向的核心资源截然不同,新平台很难迅速建立规模优势。其次,这些细分赛道本就拥有大量「原住民」,随着新平台不断蜂拥而至,整体市场容量将受到考验。

可以预见的是,本土市场上,非学科培训的竞争将会进一步加剧,为此,不少教育公司开始另辟蹊径,纷纷将眼光投向海外市场。

2021 年 8 月,新东方宣布成立比邻中文 Blingo,面向海外华裔儿童、青少年提供中文学习、文化辅导。几乎在同一时间,VIPKID 也在加快对海外教育市场的布局。8 月 20 日,VIPKID 成为 CEC 测试的战略合作伙伴。

不论从哪个方面来说,教培行业的转型仍然任重道远,受政策的影响,中小教育企业逐渐出清,部分头部教育公司开始止血企稳,短期内给市场注入了一定信心。总体来说,整个行业在持续向光明迈进,在这场以时间换空间的游戏中,在线教育公司能否顺利转轨,2022 年,将是关键的分水岭。